Trước diễn biến phức tạp của làn sóng dịch COVID-19 lần thứ tư đã gây ảnh hưởng nghiêm trọng đến hoạt động của doanh nghiệp, người dân và các tổ chức tín dụng. Mới đây, Hiệp hội Ngân hàng Việt Nam đã tổ chức buổi tọa đàm trực tuyến nhằm trao đổi về các vướng mắc trong quá trình thực hiện Thông tư 03/2021/TT-NHNN và kiến nghị, đề xuất các giải pháp tháo gỡ khó khăn.

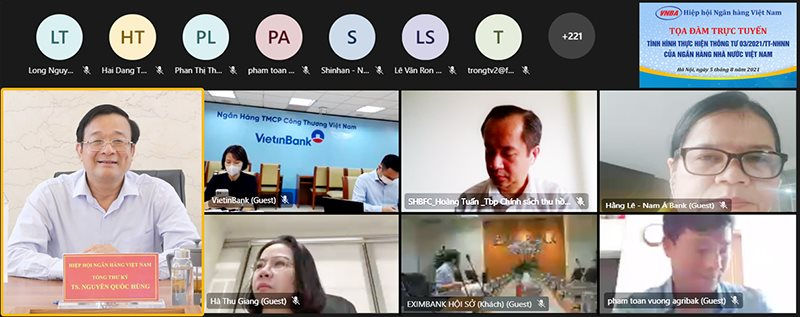

Tọa đàm trực tuyến “Tình hình thực hiện Thông tư 03/2021/TT-NHNN do Hiệp hội Ngân hàng Việt Nam tổ chức

Buổi tọa đàm có sự tham dự của ông Nguyễn Quốc Hùng, Tổng Thư ký Hiệp hội Ngân hàng Việt Nam; đại diện lãnh đạo các Vụ, Cục thuộc Ngân hàng Nhà nước cùng các tổ chức tín dụng là hội viên và không phải là hội viên của Hiệp hội.

Ra đời thay thế Thông tư 01/2020/TT-NHNN, nhưng ngay khi Thông tư 03/2021/TT-NHNN có hiệu lực, dịch COVID-19 lần thứ tư bùng phát đã ảnh hưởng nặng nề đến các tổ chức tín dụng và cộng đồng doanh nghiệp đã kéo theo một loạt vướng mắc khi triển khai Thông tư mới.

Theo đánh giá của ông Nguyễn Quốc Hùng, Tổng thư ký Hiệp hội Ngân hàng Việt Nam, việc thực hiện Thông tư 03 đã giúp các doanh nghiệp bị ảnh hưởng bởi dịch COVID-19 được cơ cấu lại thời gian trả nợ phù hợp với tình hình sản xuất kinh doanh, làm giảm bớt áp lực chi phí tài chính cho doanh nghiệp và ngân hàng.

Tuy nhiên, làn sóng dịch COVID-19 đã gây ảnh hưởng nghiêm trọng đến hoạt động sản xuất kinh doanh của các doanh nghiệp và người dân. Trước tình hình đó, thực hiện chỉ đạo của Chính phủ, Ngân hàng Nhà nước đã ban hành nhiều giải pháp tháo gỡ khó khăn cho doanh nghiệp. Song hiện nay, nhiều doanh nghiệp phản ánh đang rất khó khăn do không có nguồn thu, chưa trả được nợ ngân hàng, nên không được cơ cấu các khoản vay theo Thông tư 03. Về phía ngân hàng dù rất muốn, nhưng không thể cơ cấu nợ, tiếp tục cho vay khách hàng vì vướng quy định tại Thông tư này.

Mở rộng phạm vi hỗ trợ

Ông Nguyễn Thành Long, Chủ nhiệm CLB Pháp chế Hiệp hội Ngân hàng Việt Nam cho biết, theo Thông tư 03, tổ chức tín dụng chỉ được cơ cấu số dư nợ của khoản nợ phát sinh trước ngày 10/6/2020 từ hoạt động cho vay, cho thuê tài chính.

Tuy nhiên, do tình hình dịch bệnh đã khiến nhiều doanh nghiệp gặp khó trong việc trả nợ. Điều này dẫn đến việc có nhiều khoản nợ cần được cơ cấu nhưng lại không đáp ứng được điều kiện quy định tại Thông tư 03 về thời gian phát sinh nợ là trước ngày 10/6/2020. Việc không được thực hiện cơ cấu lại thời hạn trả nợ, giữ nguyên nhóm nợ đối với các khoản nợ giải ngân từ ngày 10/6/2020 sẽ không thể hỗ trợ khách hàng gặp khó khăn do ảnh hưởng của dịch COVID-19, đồng thời các khoản nợ giải ngân từ ngày 10/6/2020 sẽ bị chuyển nợ xấu ảnh hưởng đến hoạt động của tổ chức tín dụng.

Ông Phạm Toàn Vượng, Phó Tổng giám đốc Agribank cho biết, dư nợ chịu ảnh hưởng bởi dịch bệnh COVID-19 được xác định theo Thông tư 01 và Thông tư 03 tại ngân hàng là trên 200 nghìn tỷ đồng.

Đồng thời, Agribank còn một lượng lớn dư nợ mà khách hàng gặp khó khăn nhưng do hành lang pháp lý không thể áp dụng Thông tư 03 nên ngân hàng đã phải sử dụng các giải pháp khác để tháo gỡ.

Tính chung, từ ngày 10/6/2020 đến ngày 31/7/2021, Agribank giải ngân 1,6 triệu tỷ đồng, nếu không được cơ cấu lại nợ tiềm ẩn, nhiều nguy cơ sẽ trở thành nợ xấu. “Chúng tôi rất mong được cho phép cơ cấu các khoản nợ sau ngày 10/6/2020, không quy định thời gian cơ cấu nợ là 12 tháng, khoản miễn giảm lãi đề nghị không phải trích lập dự phòng”, đại diện Agribank phát biểu.

Các đại biểu phát biểu trong buổi tọa đàm

Chung quan điểm, Hiệp hội ngân hàng cho rằng, theo quy định các tổ chức tín dụng chỉ được cơ cấu lại thời hạn trả nợ, miễn giảm lãi, giữ nguyên nhóm nợ đối với các khoản giải ngân trước ngày 10/6/2020. Tuy nhiên, dịch bệnh bùng phát lại kể từ cuối tháng 4/2021 khiến nhiều doanh nghiệp gặp khó khăn nhưng lại không đáp ứng được điều kiện để cơ cấu nợ.

“Điều này có hai tác động lớn. Thứ nhất, các khoản nợ giải ngân từ ngày 10/6/2020 rất nhiều khả năng bị chuyển thành nợ xấu, ảnh hưởng đến hoạt động của tổ chức tín dụng. Thứ hai,ngân hàng không thể hỗ trợ khách hàng gặp khó khăn tài chính do ảnh hưởng từ COVID-19”, đại diện Hiệp hội ngân hàng nêu rõ.

Ở khía cạnh khác, theo đại diện BIDV, Thông tư 03 quy định thời hạn được thực hiện cơ cấu nợ giữ nguyên nhóm nợ đến ngày 31/12/2021. Tuy nhiên, đến hết tháng 7/2021, dịch bệnh vẫn diễn biến phức tạp, chưa thể dự kiến thời điểm kết thúc. Do vậy, đề nghị sửa giới hạn về thời gian phát sinh nghĩa vụ trả nợ gốc, lãi trong khoản thời gian đến ngày liền kề sau 3 tháng kể từ ngày Thủ tướng Chính phủ công bố hết dịch.

Cũng theo đại diện BIDV, việc giới hạn thời gian cơ cấu tối đa 12 tháng kể từ thời điểm cơ cấu nợ gây khó khăn trong việc trả nợ của khách hàng và không còn phù hợp với mức độ ảnh hưởng của dịch đối với khách hàng trong thời gian dài như hiện nay. Chính vì vậy, BIDV đề nghị mở rộng thời gian cơ cấu trả nợ, giữ nguyên nhóm nợ theo hướng phù hợp hơn với nguồn thu dòng tiền khách hàng, đặc biệt là đối với khoản vay trung, dài hạn.

"Nếu chúng ta tiếp tục làm theo Thông tư 03 đối với khoản thu dài hạn thì riêng trong năm 2022, khách hàng không thể hoàn trả được nợ. Như vậy, để đảm bảo tính thực tiễn thì tôi cũng thấy rằng chúng ta nên thực hiện theo tinh thần của Thông tư 01 đó là giãn số tiền này sang kỳ sau ngày cuối cùng của thời hạn cho vay. Cái này sẽ giải quyết được khó khăn vướng mắc mà chúng ta đã thấy và sẽ gặp trong năm 2022", đại diện BIDV đề nghị.

Kéo dài thời hạn trích lập dự phòng bổ sung

Để tháo gỡ khó khăn, các ngân hàng kiến nghị Ngân hàng Nhà nước xem xét mở rộng thời gian cơ cấu lại thời hạn trả nợ, giữ nguyên nhóm nợ theo hướng phù hợp hơn với nguồn thu, dòng tiền của khách hàng cũng như mức độ ảnh hưởng của dịch COVID-19.

Ông Nguyễn Đình Vinh, Phó Tổng giám đốc VietinBank cho biết, danh mục khách hàng của ngân hàng bị ảnh hưởng bởi dịch COVID-19 chiếm gần 30% danh mục tín dụng. Mặc dù số lượng đủ điều kiện cơ cấu ít hơn khá nhiều nhưng nếu không chỉnh sửa Thông tư 03 thì chắc chắn ảnh hưởng lớn đến tình hình hoạt động của VietinBank và suy ra với các ngân hàng khác về cơ bản cũng gặp tình trạng tương tự.

“Năm nay dự phòng 30% và phần còn lại trích tiếp trong 2 năm tới nhưng kể cả ngân hàng có trích lập đầy đủ 100% đi chăng nữa, chắc chắn vẫn để lại những hệ luỵ lớn và không chỉ dừng lại ở con số chúng ta đang tính toán”, ông Vinh băn khoăn.

Lãnh đạo các tổ chức tín dụng cũng bày tỏ, hiện các tổ chức tín dụng cũng bị tác động rất lớn của dịch COVID-19. Ngoài nỗ lực duy trì hoạt động, các tổ chức tín dụng còn có trách nhiệm hỗ trợ khách hàng thông qua các biện pháp như cơ cấu nợ, miễn, giảm lãi suất, phí... Điều đó sẽ ảnh hưởng trực tiếp đến lợi nhuận, kết quả kinh doanh của ngân hàng. Do vậy, quy định các tổ chức tín dụng phải trích tối thiểu 30% số tiền dự phòng cụ thể phải trích bổ sung đến ngày 31/12/2021 là khá lớn, rất khó cho tổ chức tín dụng.

Bên cạnh đó, các đơn vị này cũng đặt ra câu hỏi, với trường hợp khoản nợ đã được cơ cấu giữ nguyên nhóm theo Thông tư 03, sau đó trả nợ đúng hạn theo lịch cơ cấu mới qua thời gian thử thách theo quy định Thông tư 02, có được xem là khoản nợ nhóm 1 thông thường? Ngân hàng Nhà nước cần có hướng dẫn cụ thể để các tổ chức tín dụng thống nhất cách hiểu.

Ngoài ra, theo quy định hiện hành, các tổ chức tín dụng phải theo dõi toàn bộ khoản cơ cấu lại thời hạn trả nợ, giữ nguyên nhóm nợ. Tuy nhiên, do số lượng khoản vay bị ảnh hưởng bởi dịch COVID-19 có thể tăng thêm do diễn biến dịch còn kéo dài nên việc tính toán này gây tốn nguồn lực, dễ nhầm lẫn, sai sót trong tính toán.

Đại diện các tổ chức tín dụng đề nghị Ngân hàng Nhà nước cần nghiên cứu áp dụng công thức tính đơn giản, dễ vận dụng hoặc có hướng dẫn chi tiết để hạn chế sai sót trong công tác trích lập dự phòng.

Đề xuất ban hành Nghị định

Kết luận tại buổi tọa đàm, Tổng Thư ký Hiệp hội Ngân hàng Việt Nam Nguyễn Quốc Hùng cho rằng, một số vấn đề như: thời hạn, đối tượng cơ cấu lại nợ,... cần phải tháo gỡ không nên quy định thời điểm ngày 10/6/2020. Hay số lần cơ cấu nợ cần sửa đổi theo hướng nên trao quyền chủ động cho các tổ chức tín dụng để họ tự chịu trách nhiệm, không nên quy định quá chi tiết mà cần định hướng làm sao để Hội đồng Quản trị của các tổ chức tín dụng chịu trách nhiệm trước pháp luật về việc quyết định của họ theo đúng quy định tại Luật các Tổ chức tín dụng và Luật Doanh nghiệp.

Ông Nguyễn Quốc Hùng, Tổng Thư ký Hiệp hội Ngân hàng Việt Nam

Để giải quyết các khó khăn vướng mắc cho các tổ chức tín dụng một cách kịp thời ông Nguyễn Quốc Hùng đề nghị cần sửa đổi ngay Thông tư 03: “Trong thời gian tiếp theo, cần ban hành một Thông tư mới thay thế toàn bộ Thông tư 01, Thông tư 03. Nếu không sửa đổi nhanh, hệ lụy cho ngành ngân hàng là rất lớn khi dịch đi qua. Việc ban hành các văn bản pháp luật cần có tầm nhìn dài hạn, chứ không nên để tình trạng Thông tư vừa mới ban hành vài tháng đã phải thay thế”, Tổng thư ký Hiệp hội Ngân hàng Việt Nam đề nghị.

Cũng theo Tổng thư ký Hiệp hội Ngân hàng Việt Nam, trước mắt, Hiệp hội Ngân hàng Việt Nam sẽ tổng hợp nội dung và kiến nghị Ngân hàng Nhà nước sửa đổi trong thời gian ngắn nhất nhằm đảm bảo phù hợp với thực tiễn, phải thực thi được. Hiệp hội Ngân hàng Việt Nam cũng sẽ theo sát để Thông tư được ban hành kịp thời. “Hiệp hội sẽ lấy ý kiến các tổ chức tín dụng, báo cáo Ngân hàng Nhà nước, báo cáo Chính phủ xem xét ban hành Nghị định về khoanh nợ, nhằm chia sẻ khó khăn với hệ thống ngân hàng trong dịch bệnh và đảm bảo an toàn hoạt động”, ông Hùng nhấn mạnh.

Theo Tầm nhìn

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- Tiên phong đồng hành cùng ngành y tế dự phòng, HDBank triển khai Kiosk y tế thông minh tại Viện Pasteur TP.HCM

- HDBank lập “hat-trick” giải thưởng Euromoney 2025, khẳng định vị thế quốc tế của ngân hàng Việt

- HDBank giữ vị trí thứ 3 Top ngân hàng niêm yết uy tín và hiệu quả nhất Việt Nam

- 5 tháng đầu năm, HDBank tặng 2.000 căn nhà tình thương

- HDBank thúc đẩy tài chính trọn đời bằng hệ sinh thái tài chính số toàn diện

- Trước thềm đại lễ 30/4, HDBank tìm ra chủ nhân 1 ký vàng SJC và 16 khách hàng trúng thưởng

ĐỪNG BỎ LỠ

ĐỪNG BỎ LỠ